Contexto de los Precios de Transferencia.

Debido a la creciente expansión que ha registrado en los últimos años el flujo de mercancías entre los diferentes países del mundo, y ante la demanda de los bienes y servicios producidos por las empresas multinacionales en mercados que antes no estaban abiertos al comercio internacional, las empresas multinacionales han tenido que trasladar cada vez con mayor frecuencia centros de producción y distribución de bienes y servicios de un país a otro.

Este fenómeno tiene como consecuencia, que el intercambio de bienes y servicios entre las subsidiarias de un mismo grupo multinacional de empresas, se haya incrementado drásticamente en los últimos años, debido a que los grupos multinacionales de empresas desean aprovechar las economías de escala y dividir las funciones entre las subsidiarias de acuerdo con el mejor rendimiento de los recursos con que cuentan dichas subsidiarias en cada país.

En consecuencia, el intercambio de todos estos bienes y servicios entre divisiones de un mismo grupo multinacional de empresas ha dado origen a la problemática de determinar el precio óptimo de trasferencia fijado entre dichas empresas. De la misma forma; para las autoridades fiscales, esto trae consigo la tarea de vigilar que dichas empresas paguen impuestos en su jurisdicción fiscal, en una base coherente con la utilidad que obtendrían empresas independientes en el mercado.

¿Qué son los Precios de Transferencia?

Para comprender el concepto de precios de transferencia comenzaremos por aludir los significados de las palabras que componen el término, de acuerdo con el Diccionario de la Real Academia Española:

- Precio: Valor pecuniario en que se estima algo. Contraprestación dineraria. Ajustar, concertar el valor que se ha de dar o llevar por ello. Apreciar, señalar el valor o tasa que se ha de dar o llevar por ello.

- Transferencia: Acción y efecto de transferir. Pasar o llevar algo desde un lugar a otro.

Con apego a lo anterior, podríamos concebir que el término de precios de transferencia, trata de la valorización que se estima, ajusta, concierta, aprecia o señala por la acción de pasar o llevar algo de un lugar a otro.

Definición de Precio de Transferencia.

El término “precio de transferencia” puede entenderse como se expresa a continuación:

Es el precio pactado por operaciones efectuadas entre dos o más divisiones que pertenecen a un mismo grupo de empresas, sea este multinacional o no. De esta manera, para que un precio pueda considerarse de transferencia, tiene que ser resultado de una transacción realizada entre dos o más empresas que se asuman como entidades relacionadas. En resumen podemos decir que un precio de transferencia es aquel que se establece en transacciones que se realizan entre diferentes ramos o divisiones de una misma empresa o grupo multinacional de empresas.

El empleo de precios de transferencia representa un intento de reemplazar la coordinación administrativa por un mecanismo de mercado en la asignación de recursos dentro de una gran corporación.

Según la OCDE, el precio de transferencia en la economía de los negocios se refiere al monto cobrado por un segmento de una organización por un producto o servicio, que el mismo provee a otro segmento de la misma organización. La razón económica por la que se cobran precios de transferencia es para poder evaluar el desempeño de las entidades integrantes del grupo.

Al cobrar precios por bienes y servicios transferidos dentro de un grupo, los gerentes de dichas entidades pueden tomar la mejor decisión posible, respecto a si comprar o vender bienes y servicios dentro o fuera del grupo.

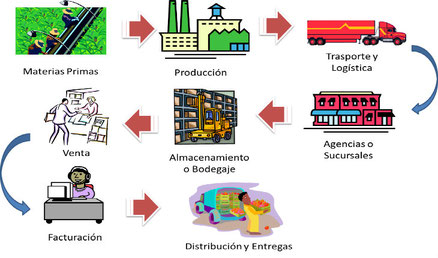

Un precio de transferencia puede ser resultado de una gran diversidad de transacciones llevadas a cabo entre empresas relacionadas. Algunos ejemplos típicos se muestran a continuación:

Ø Compraventa de materia prima,

Ø Compraventa de productos terminados,

Ø Prestación de servicios administrativos,

Ø Servicios de asistencia técnica,

Ø Cobro o pago de regalías,

Ø Transferencia de tecnología,

Ø Arrendamiento de bienes muebles e inmuebles,

Ø Préstamos,

Ø Compraventa de divisas (sport, forward, etc.),

Ø Operaciones financieras en general (futuros, derivados, warrants, etc.)

BEPS

El BEPS del inglés (Base Erosion and Profit Shifting) es la erosión a la base imponible y traslado de beneficios, esto refiere a las estrategias fiscales que utilizan las empresas multinacionales (EMN) para trasladar los beneficios a países de escasa o nula tributación en los cuales las empresas ejercen una casi nula actividad económica. Estas empresas han pasan del beneficio de evitar la doble tributación a la evasión fiscal; para ello la OCDE puso en marcha el proyecto BEPS en el año 2013.

Este proyecto contempla 15 acciones para evitar la elusión fiscal, siendo uno de los principales logros la implementación a partir del año 2016 del Common Reporting Standards (CSR) este es un estándar de intercambio automático de información sobre cuentas financieras. Con esto las administraciones tributarias (AATT) podrán conocer y determinar la residencia fiscal de los contribuyentes.

En México la LISR sigue el principio de renta mundial tratándose de residentes en el país (art 9º del CFF) y el principio de fuente de riqueza cuando hablamos de residentes en el extranjero.

Este es un aspecto relevante para evitar la elusión fiscal de las EMN, ya que en algunos casos existe opacidad respecto de quienes son los beneficiarios reales de la renta de las empresas.

Otro de los aspectos relevantes del proyecto BEPS es impedir el abuso de los convenios para evitar la doble tributación; siendo importante señalar que México tiene firmados tratados para evitar la doble tributación con más de 45 países, esto es porque debido a las lagunas fiscales de los tratados las empresas pagan una menor tasa de impuestos, un ejemplo de esto podría ser el tratado para evitar la doble tributación entre México y Canadá.

En este tratado en su artículo 11 se establece que el impuesto a los ingresos por intereses no puede exceder al 10% del ingreso bruto de los intereses, siendo que en la legislación nacional queda establecida una tasa del 21% a dichos ingresos.

El caso anterior podría dar pauta a que una empresa con operaciones en México pueda ser financiada por una parte relacionada establecida en Canadá y pagar menos impuestos por el pago de intereses de su parte relacionada, lo que nos lleva otro de los puntos neurálgicos del proyecto BEPS, que es garantizar los resultados en materia de precios de transferencia y un nuevo análisis sobre la documentación.

Para esto en el año 2015 las Guías de Precios de Transferencia incorporaron revisiones para alinearse con los objetivos del proyecto BEPS, dentro de esta revisión los dos cambios sustanciales son el alinear los resultados de los precios de transferencia con la verdadera creación de valor y que la documentación del estudio contenga un reporte en una plataforma de país por país (Template country-by-country) así pues los reportes contendrán una declaración informativa maestra, una informativa local y una país por país.